So với thời điểm đầu năm, lãi suất gửi tiết kiệm giảm tới 50%, nhưng lượng tiền gửi tiết kiệm lại ghi nhận ở mức cao kỷ lục. Năm 2024, lượng tiền này sẽ tiếp tục ở lại hệ thống ngân hàng hay liệu có dịch chuyển sang các kênh đầu tư khác như chứng khoán, bất động sản?

Ảnh minh họa

Lãi suất giảm một nửa, lượng tiền gửi vào ngân hàng đạt kỷ lục

Chỉ hơn một năm trước, lãi suất gửi tiết kiệm tại các ngân hàng neo ở ngưỡng cao, trung bình từ 8-11%/năm.

Đơn cử như vào hồi tháng 12/2022, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) từng công bố bảng lãi suất huy động mới, trong đó, lãi suất cao nhất lên tới 11,1%/năm. Lãi suất trên 11%/năm được ngân hàng này áp dụng cho tháng đầu tiên khi khách hàng gửi tiền tiết kiệm Prime Savings kỳ hạn 36 tháng, các tháng tiếp theo lãi suất là 9,25%/năm. Khảo sát thời điểm hiện tại, mức lãi suất gửi tiết kiệm cho kì hạn 12 tháng chỉ ở mức 5,1%/năm.

Hay tại Techcombank, tháng 11/2022, lãi suất huy động cũng từng được điều chỉnh tăng mạnh, với mức 8,3%/năm; 8,6%/năm; 8,6%/năm ở kỳ hạn 6, 12, 24 tháng. Nhưng đến nay, khung lãi suất huy động cho tiền gửi kỳ hạn 1 – 36 của Ngân hàng này cũng chỉ đang nằm trong khoảng 3,2 – 4,7%/năm.

Nhưng đến thời điểm hiện tại, lãi suất huy động đã sụt giảm mạnh. Tại nhóm ngân hàng thương mại cổ phần nhà nước là Vietcombank, Agribank, Vietinbank, BIDV, lãi suất huy động trực tuyến, kỳ hạn 1 và 2 tháng hiện chỉ còn quanh 2%/năm trong khi mức lãi suất gửi tiết kiệm cho kỳ hạn 1 năm dao động ở mức trên dưới 4%. Còn ở nhóm ngân hàng thương mại cổ phần tư nhân, lãi suất kỳ hạn 1 năm cũng chỉ quanh mức 5%-6%/năm (bao gồm cả mức cộng ưu tiên).

Dù lãi suất gửi tiết kiệm giảm tới hơn một nửa so với một năm trước, nhưng lượng tiền gửi vào hệ thống ngân hàng của cư dân và các tổ chức kinh tế năm 2023 vẫn đạt hơn 13,7 triệu tỷ đồng, tăng hơn 12% so với đầu năm. Mức tăng này gần gấp đôi so với cùng kỳ năm trước và cũng là mức tiền gửi cao nhất trong lịch sử ngành ngân hàng.

Bất động sản và chứng khoán sẽ hưởng lợi?

Nhận định về diễn biến này, PGS.TS. Đinh Trọng Thịnh, chuyên gia kinh tế cho rằng, dù lãi suất gửi tiết kiệm giảm sâu nhưng lượng tiền gửi trong ngân hàng tăng mạnh do tâm lý người dân lo ngại các kênh đầu tư khác biến động, rủi ro.

Ông Thịnh nói thêm, thị trường bất động sản hiện biến động mạnh, giá giảm sâu; kênh đầu tư chứng khoán không ổn định. Trong khi gửi tiết kiệm là kênh đầu tư thanh khoản cao, kỳ hạn linh hoạt giúp hình thức này phù hợp với các kế hoạch tài chính ngắn hạn hoặc cho quỹ khẩn cấp. Thế nên, tâm lý của người dân muốn gửi tiết kiệm phần lớn không phải vì lợi nhuận mà muốn tìm kênh trữ tiền an toàn.

Còn theo TS. Đinh Thế Hiển, chuyên gia kinh tế, người dân vẫn “chuộng” gửi tiền vào ngân hàng ở thời điểm hiện tại vì tính an toàn. Ông Hiển thẳng thắn cho rằng, nhiều người kỳ vọng dòng tiền sẽ chảy vào chứng khoán hay bất động sản. Tuy nhiên, điều này khó xảy ra sớm do đây là 2 kênh đầu tư đang có nhiều rủi ro. Mặt khác, ông Hiển cũng nhận định, giá bất động sản trong năm 2024 chỉ quay về “giá trị thực” và “hợp lý”. Thời đầu tư có lợi nhuận gấp nhiều lần đối với thị trường bất động sản đã không còn xảy ra.

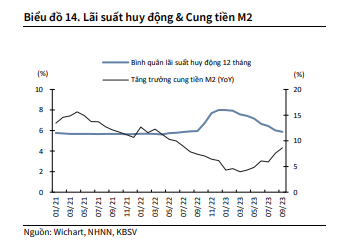

Trong một báo cáo mới đây, phía Công ty chứng khoán KB (KBSV) đặt kỳ vọng vào sự khởi sắc của thị trường chứng khoán và bất động sản nhờ tín hiệu lãi suất giảm mạnh. Cụ thể, báo cáo nhận định: “Về mặt tích cực, diễn biến giảm mạnh của mặt bằng lãi suất trong nền kinh tế sau giai đoạn tăng nóng cuối 2022 là yếu tố hỗ trợ đáng kể nhất đến dòng tiền chảy vào thị trường chứng khoán”.

Đối với lĩnh vực bất động sản, KBSV đưa ra quan điểm: Thị trường bất động sản sẽ nhận được nhiều trợ lực để hồi phục dù kịch bản tăng nóng trở lại sẽ không xảy ra. Trợ lực đầu tiên phải kể đến là lãi suất hạ nhiệt, giúp dòng tiền có thể điều chuyển. Bên cạnh đó, vướng mắc pháp lý dần được gỡ rối, thị trường trái phiếu doanh nghiệp minh bạch thông tin hơn với khối lượng phát hành khởi sắc, kết hợp với các chính sách hỗ trợ khác của Chính phủ là các yếu tố chính giúp thị trường bất động sản phục hồi so với năm 2023.